Publisert: 16.03.2020

Denne kronikken, av Torbjørn Eika, sjeføkonom i KS, sto på trykk i Finansavisen lørdag 14. mars 2020.

Sentralbanksjefen stilte seg i årstalen opp i rekken av makroøkonomer og andre som har trukket fram handelsbalansen for fastlandet som en grunn for bekymring. La oss først ta en titt på denne balansen.

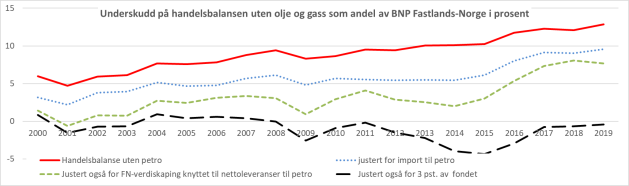

Bekymringen gjelder handelsbalansen uten eksport og import av råolje, naturgass mm. den røde linja i figuren. Og ja – det ser ikke pent ut.

Frykten henger sammen med størrelsen og bevegelsen i dette handelsunderskuddet og hva som skjer når oljen tar slutt som inntektskilde for Norge. Figuren kan gi inntrykk av at hvis det hadde skjedd i fjor, ville underskuddet i utenriksbalansen vært enormt. Norges bank og makroøkonomene mener nok ikke det, men det er uansett et inntrykket mottakerne av budskapet lett kan sitte igjen med.

Hva er det som gjør at man ikke skal frykte denne ubalansen så veldig?

Petroleumsnæringen generer selv, direkte og indirekte, en betydelig import. Denne importen er ikke trukket ut av handelsbalansetallet. Denne petro-genererte importen kan ikke leses ut av en statistikk, men må beregnes – noe jeg har gjort. Når denne importen trekkes ut av fastlandshandelsbalansen, kommer vi til den blå-prikkede linja i figuren. Den viser fortsatt et betydelig underskudd, men vesentlig lavere enn det opprinnelige.

Hvis vi skal ta ideen om en handelsbalanse for Fastlands-Norge helt ut, må vi også korrigere for leveransene mellom petroleumsnæringen og Fastlands-Norge. Det dreier seg om norskproduserte innsatsfaktorer – investeringsvarer og produktinnsats – som er fastlandets «eksport» til petroleumsnæringen. Ettersom den indirekte importen knyttet til disse leveransene alt er tatt ut, må vi begrense oss til å justere for den delen av disse leveransene som er verdiskaping i Fastlands-Norge. Vi må også ta hensyn til fastlandets «import» av petroleum. Da kommer man til den grønn-stiplede linja.

Poenget med oljefondet er nettopp å finansiere handelsunderskuddet. Ved å ta tre prosent av fondsverdien ved hvert budsjettår og trekke det fra underskuddet, får man et uttrykk for et slags langsiktig underliggende driftsbalanseunderskudd. Det er den svarte stor-stiplede som i dette årtusen med få unntak har vært negativ – det er altså overskudd i denne justerte balansestørrelsen.

Det er imidlertid flere forhold enn dette som bør berolige. Selv om oljeinntektene trolig jevnt over vil synke i tiden framover, regner man likevel med at fondet vil bli tilført friske oljepenger i lang tid framover – som dermed vil bidra til økt fond og økte muligheter for å finansiere import.

Etterhvert som aktiviteten i petroleumsnæringen avtar, vil det frigjøres mange med mye kompetanse. Disse vil styrke fastlandsøkonomien og danne grunnlag for økt eksport og eller mindre import. Mitt siste argument mot å frykte overskuddet er at aldringen av befolkningen vil gjøre noe med sammensetningen av norsk etterspørsel: Det vil bli en vridning fra varer til privat og offentlig produserte tjenester. Det vil dempe importbehovet slik at kravet til eksport for å være i balanse vil reduseres.

Min konklusjon er at underskuddet i handelsbalansen for Fastlands-Norge kunne vært enda større uten at det bærer bud om noe underliggende underskudd. Dagens underskudd i fastlandshandelsunderskuddet er dermed ikke noe godt argument for å redusere oljepengebruken. Det finnes imidlertid flere gode argumentet for å dempe oljepengebruken og sørge for å ha en betydelig sikkerhetsbuffer til 3-prosentbanen i normale tider:

Vi har nettopp kommet inn i en periode hvor helse-, pleie- og omsorgskostnadene øker markert på grunn av aldringen av befolkningen. Dette er isolert sett et argument for å tilpasse oljepengebruken slik at den gjennomgående kan økes litt over tid.

Dagens relativt gode kostnadsmessige konkurranseevnesituasjon har i stor grad sammenheng med svekkelsen av krona etter 2013. Dette er samtidig noe som har bidratt til å heve 3-prosentbanen. Det er langt fra opplagt at dagens veldig svake kroneverdi representerer noe slags likevekt. Likeledes trenger ikke dagens internasjonale «børsverdier» reflektere verdiene på lang sikt.

Følger oljepengebruken tett på 3-prosentbanen, vil man før eller senere stå overfor et behov for å stramme kraftig til. Siste ukers fall i verdien av oljefondet med over 1400 mrd. kroner, som tilsvarer et kutt i pengebruk på 42 mrd. kroner, illustrerer utfordringene med et stort fond. Det vil hverken være ønskelig eller mulig å nedjustere oljepengebruken ved skikkelige krakk i verdens finansmarkeder som også vil komme i fremtiden.

Handlingsregelen bør derfor justeres slik at man unngår valget mellom slike innstramminger og fullstendige brudd på regelen. Det tas åpenbart hensyn til slike forhold allerede: «Underforbruket» av oljepenger var på over 40 mrd. kroner i 2018, og 55 mrd. kroner i 2020. En justert handlingsregel vil dermed også kunne være til vesentlig større nytte for myndigheten som rettesnor i innretningen av finanspolitikken i relativt normale tider. Der er vi åpenbart ikke i dag.